亡くなった方が株式を保有していることがあると思いますが、その際には株式も遺産に含まれるため、相続手続きをする必要があります。

株式は証券会社で売買をしていますので、亡くなった方が証券会社の口座を保有していたら、株式や有価証券の残高を確認して相続手続きをする必要があります。

有名な証券会社だと、野村證券、SBI証券、楽天証券、大和証券などがあります。各証券会社に相続手続きを確認していただくのはもちろん必要ですが、この記事では一般的な株式の相続方法を解説します。

株式は預貯金の様に単純ではなく、株価の変動があるため、相続税評価額の算出方法なども独特の方式が定められています。

株取引をしたことがない方にとっては、株式の相続手続きは少し手間がかかって複雑です。一つ一つ要点を絞って説明しますので、ご参考になさってください。

株式を相続するときの流れ

株式を保有している方が亡くなった場合、株式も相続財産に含まれますので、相続手続きが必要となります。

他の遺産に株式を含めて相続手続きを行っていきます。

株式が相続財産に含まれていると、調べなくてはならないことが少し多くなります。

まずは手続きの流れをざっくりとご紹介し、その後各項目について具体的な手続きの流れをご紹介します。

株式の相続の流れ

- 相続人の確定

- 株式の残高証明書の取得

- 未受領配当金の確認

- 遺産分割協議

- 遺産分割協議書の作成

- 株式を遺産分割協議の内容通りに分ける

ざっくりとした流れは上記のとおりです。

株式特有の確認項目としては未受領配当金の確認がありますが、それ以外は一般的な相続手続きと同じと思っていただいて大丈夫です。

下記の記事で相続手続きに必要な書類を詳しく解説しておりますので、よろしければ併せてご覧ください。

株式の相続税評価額の算出方法

株式が相続財産にある場合、株式も相続財産ですから、相続税の対象となります。

預貯金であれば残高の金額がそのまま適用されるので簡単なのですが、株式の場合は株式用の評価方法を使い、相続税評価額を算出する必要があります。

上場株式と非上場株式で算出方法が異なりますので、それぞれの評価方法をご紹介します。

上場株式の相続税評価方法

上場株式とは、証券取引所で売り買いがされている株式のことです。「株をやっている」というと、こちらの上場株の売買取引をしているというケースがほとんどだと思います。証券会社に口座を作ってしまえば、誰でも上場株を買い売買ができるようになります。

株式の相続税評価額の算出方法は 1株×保有株数=相続税評価額 となります。

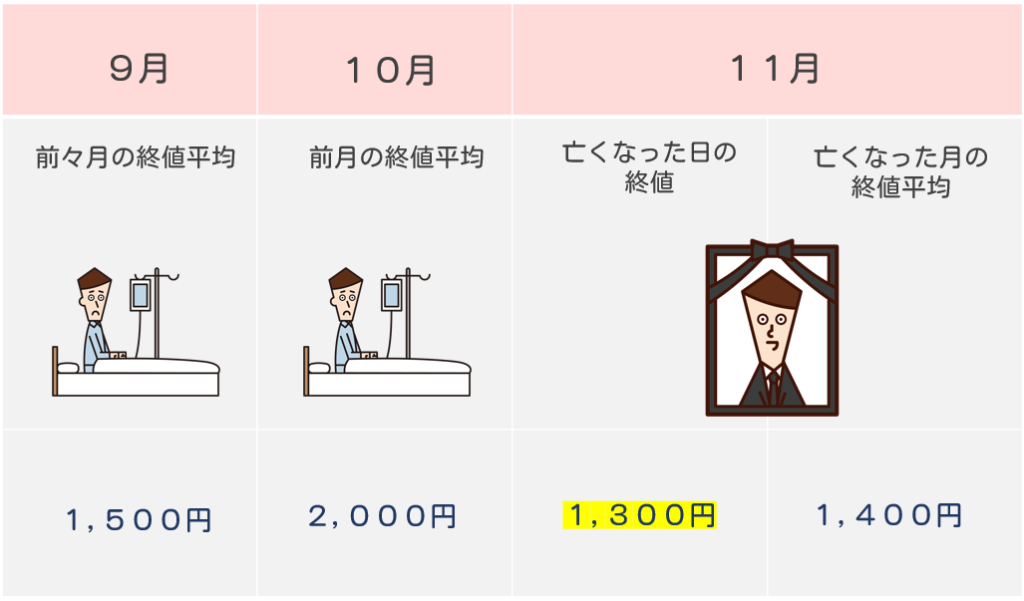

1株あたりの評価額を算出することが重要になります。1株当たりの評価額は下記の4つの時点のうち、最も低い金額を設定することができます。

- 相続開始日の終値(死亡日)

- 相続開始月の平均終値

- 相続開始の前月の平均終値

- 相続開始の前々月の平均終値

下記の画像と併せて見ていただきたいのですが、例えば11月15日に被相続人が亡くなったとします。その場合、11月15日の終値または11月、10月、9月の平均終値の内、一番低い額を選べますので、下の画像の例だと最も低い1,300円を選ぶことができます。

1株の評価額が1,300円ですので100株保有していた場合の相続税評価額は、1,300×保有株数(100株)=130,000円となります。

もし、死亡日が土日祝日だった場合には死亡日に近い、市場取引営業日の終値となります。

株式の相続税評価額はネットで検索して調べることもできますし、証券会社に残高証明書の取得を依頼すると、証券会社の方で評価額を出してくれます。

非上場株式の相続税評価方法

非上場株式とは、証券取引所で売り買いができない、未公開株のことを指します。

非上場株式を持っている方は、非上場会社の経営に携わっているような方が多いかと思います。例えば親が会社を経営していた等のケースですね。

非上場株式の評価額計算方法はとても複雑で、会社の規模、営業利益、配当の有無など様々な値から算出します。

非上場株式の相続税評価は相続税専門の税理士にお願いすることをおすすめいたします。

当事務所では相続税専門の税理士と提携しておりますので、非上場株式をお持ちの方はぜひお気軽にご相談ください。

株の相続が発生したら確認すること

まず株式の状況を確認します。大きく分けて確認することは4項目あります。

- 株の種類は上場・非上場?

上場株か非上場株かで手続きが変わってきますので、まずはどちらなのかを確認します。

- 単元未満株はある?

配当金計算書が手元にあるなら確認します。書類がないなら株主名簿管理人である信託銀行に確認するか、証券保管振替機構(ほふり)に調査を依頼します。

- 準確定申告は必要?

証券会社の口座の種類を確認します。「特定口座 源泉徴収あり」なら準確定申告は必要ありませんが、それ以外の口座の場合準確定申告が必要なケースがあります。

- 未受領配当金はある?

配当金受領方法である程度見極めることができます。「配当金領収証」が手元にあるなら該当あり。銀行振込指定の場合には保有株ごとの株主名簿管理人である信託銀行すべてに未払配当金残高証明書の発行依頼をすれば未受領配当金の有無を調べられます。

上記の4項目を確認しましたら、実際にどうやって遺産分割していくのかを見ていきましょう。

株式の遺産分割方法

株式を実際に分割する場合には3つの方法があります。株式を銘柄のまま分ける方法(現物分割)、一人が株式を相続する代わりに他の相続人にお金を支払う(代償分割)、売却または換金して現金を分割する(換価分割)があります。

それぞれの解説をしていきます。

現物分割

株式を保有銘柄のまま相続することを現物分割といいます。トヨタ株を100株持っていたら、トヨタ株100株をそのまま引き継ぎます。

引き続き投資をすることもできますし、売却することもできます。基本的に株式を引き継ぐ相続人名義の口座に株式を移す形になることが多いです。

多くの証券会社は他の証券会社の口座への移管を行っていないので、被相続人と同じ証券会社内に口座を開設する必要があります。

代償分割

株式を誰かひとりが相続し、相続する代わりに他の相続人にお金を支払う(代償金)方法を代償分割といいます。

例えばトヨタ株を300株(評価額90万円)持っている人が亡くなり、相続人は3人の子供A,B,Cだったとします。

相続人が子供3人の場合、それぞれの法定相続割合は3分の1ずつになります。

3人の内、Aがトヨタ株(90万円)を一人で相続することにした場合、代償金としてAはBとCにそれぞれ30万円ずつ支払うというのが代償分割となります。

代償分割をする際には、遺産分割協議書にその旨を記載しておくと、後のトラブルを防ぐことができますので安心です。

換価分割

換価分割は株式を売って、その売却代金を相続人間で分ける方法を指します。

この場合、実務上ではいったん代表相続人の名義へ変更してから、代表相続人が売却をして、得たお金を各相続人に分けることとなります。

換価分割は株式を売ることを前提としていますので、株式の売却益に対する所得税と住民税がかかります。被相続人が特定口座に株を保有していて、代表相続人の特定口座に移管するのであれば、証券会社の方で源泉徴収をしてくれますが、一般口座に移して売却をする場合には、確定申告をする必要があります。

確定申告の際に、換価分割をしたことを証明するために遺産分割協議書を添付する必要があります。遺産分割協議書を添付しないと代表相続人一人が株式を取得して売却益を得たと思われ、代表相続人一人に所得税と住民税が課せられる可能性がありますので、換価分割をする際には遺産分割協議書を作成しておくことをおすすめします。

株式を売却するときの注意点

相続で得た株式を売却すると、所得税と住民税が課せられます。換価分割であっても所得税と住民税は払う必要があります。

相続税と所得税は種類が異なるため、売却して所得を得たなら所得税は発生してきますのでご注意ください。相続してから3年10か月以内に売却した場合には、取得費加算の特例という制度を使うと所得税の負担が抑えられます。

取得費加算の特例の適用要件を満たす方はぜひ使うべき制度です。

売却益の計算方法は 売却価格ー取得価格=売却益 です。

相続で取得した株式は、被相続人が取得したときの価格で計算をします。相続時の評価額ではないので注意が必要です。

例えば被相続人が20年前に株価1株100円で100株購入した株が、相続したときに株価が1株2,000円に値上がりしていたとします。そしてこれを1株2,000円で売却した場合を見てみましょう。

この場合 売却価格200,000円ー取得価格10,000円=売却益190,000円 となり、190,000円に対して取得税と住民税が課せられることになります。

株式はいずれ売って現金にする方が多いと思いますので、遅かれ早かれ売却時に利益が出ているのであれば取得税を払う必要があります。その際に取得額を申告する必要がありますので、相続時に証券会社に確認しておくことをおすすめします。

上場株式の相続手続き方法

被相続人が保有している株式の証券会社へ名義変更手続きをおこないます。多くの証券会社が、被相続人と同じ証券会社に相続人の口座を作り、相続人の口座に株式を移してもらう方法をとっています。証券口座を持っていない場合には新規で口座を開設する必要があります。詳細は証券会社のホームページに記載の案内をみるか、電話で問い合わせて確認することをおすすめします。

どこの証券会社に口座をもっているか不明な場合には証券保管振替機構(ほふり)に問い合わせれば口座を開設していた証券会社が分かります。証券会社が分かれば通常の株式相続手続きをすすめていきます。

まずは証券会社に被相続人が死亡したことを伝え、残高証明書の発行と相続手続き依頼書の送付を請求します。証券会社から書類が送られてきましたら必要事項を記入して返送します。

一般的に必要となる書類は下記の通りです。証券会社によって必要な書類が異なりますので、証券会社の指示に従って書類をそろえましょう。

- 被相続人の戸籍謄本(出生から死亡まで)

- 依頼者が相続人だとわかる戸籍謄本(被相続人との関係性が分かるもの)

- 遺言書(遺言書を遺している場合のみ)

- 遺産分割協議書(遺言書がない場合)

- 相続人の印鑑証明書(遺産分割協議書がある場合には相続人全員のもの)

単元未満株がある場合には証券会社の手続きに加えて、信託銀行での相続手続きも必要となります。単元未満株の詳細については後述します。

投資信託等も証券会社で相続手続きを行います。NISAの相続手続きは下記の記事で詳しく説明しておりますので、よろしければ参考にしてみてください。

非上場株の相続手続き

株発行会社へ相続する旨を伝え、名簿書き換えを依頼します。非上場株式を保有していたかどうかは「ほふり」では分からないので、株券や株主総会招集通知など手元に残された書類から調べるしかありません。

また、非上場株式は財産評価の方法が複雑です。株式発行会社に問い合わせ評価額を出してもらうか、税理士に評価を依頼する必要があります。

単元未満株の相続について

単元未満株とは、銘柄ごとに決められている最低取引単位に満たない株式のことをいいます。例えば100株を1単元としている会社の株を88株保有していた場合等が該当します。

株は単元数で売買をしますので、88株では売買ができないのです。これらの単元未満株は証券会社の取引口座ではなく信託銀行の特別口座に保管されています。

保管されている口座が別にあるため、残高証明書にも記載がなく、存在自体忘れてしまいがちな単元未満株ですが、大切な相続財産なので課税対象であることはもちろん、場合によっては高額となることがありますので、相続手続きをお忘れなきようご注意ください。

単元未満株はそのままでは売買できませんので、口座を管理している信託銀行に買い取ってもらうか、相続人の証券会社の口座に移してもらう方法を選びます。

単元未満株の調べ方

そもそも単元未満株を保有しているのかどうか分からないと調べようがありません。単元未満株を保有しているかどうかは主に下記3つの方法で調べることができます。

- 郵送で届く配当金計算書を確認する

- 証券保管振替機構(ほふり)に調査を依頼する

- 株主名簿管理人である信託銀行に連絡して確認する

当事務所では株式の調査サービスも行っておりますので、保有している証券会社がどこなのか分からないという方もご相談ください。

未受領配当金の調べ方

未受領配当金がある場合には相続財産となりますので、未受領配当金の有無を調べます。配当金を受け取る方法は4つあり、配当金の受け取り方によって調べ方が異なります。

受け取り方法は下記の4つです。

配当金領収証が自宅へ送られてくる方法で、郵便局にもっていき配当金を受け取ります。

証券会社の取引口座で配当金を受け取ります。

予め指定した銀行口座に振り込んでもらいます。

銘柄ごとに指定した銀行口座へ振り込んでもらいます。

「1,配当金領収証方式」を選択していた場合には、配当金領収証が送られてきます。もし手元に配当金領収証があれば、その配当金はまだ受け取っていないということになります。

配当金領収証方式以外を選択している場合には、株主名簿管理人に「未払配当金残高証明書」の発行を依頼すれば分かります。

一般的に、株主名簿管理人は信託銀行が株を発行している企業から委託を受け、株主に関する事務を行っています。〇〇社 株主名簿管理人 とネットで検索すれば確認できます。

株主名簿管理人となっている信託銀行すべてに未払配当金残高証明書の発行依頼を出すので、保有株銘柄数が多いと手間が増えてしまいますが、相続が開始したらまずは株主名簿管理人に連絡をして手続きをすすめましょう。

株主名簿管理人の信託会社などの一覧

現在株主名簿管理人となっている信託会社は下記の6社があります。

- 三菱UFJ信託銀行株式会社

- 三井住友信託銀行株式会社

- みずほ信託銀行株式会社

- 日本証券代行株式会社

- 東京証券代行株式会社

- 株式会社アイ・アールジャパン

準確定申告が必要なケース

準確定申告が必要な場合がありますので、それも確認します。準確定申告は期限があり、相続が開始してから4か月以内に書類を提出して申告を完了する必要があります。

証券口座が「特定口座 源泉徴収あり」の場合には確定申告の必要はありませんが、「特定口座 源泉徴収なし」または一般口座の場合には確定申告をする必要がある場合があります。後者の場合には被相続人が亡くなってから4か月以内に準確定申告を完了しなくてはなりません。

税務署は平日しか受付していないため、4か月後の日が土日祝日だった場合には、翌営業日(平日)が期限となります。念のため先に近くの税務署の営業時間も確認しておいた方が良いですね。

まとめ

株式の相続手続きは、預金や不動産などと比較しても少し複雑です。

情報を集めるだけでも大変ですが、手続きをしているうちに、分からないことや質問などもたくさん出てくるかもしれません。そんなときは専門家のサポートを得ることも必要です。

専門家は相続に関する知識が豊富ですから、ご自身で頑張って情報を集めたりする必要はありません。なにより相続手続きサービスを利用すれば、相続人の負担がとても軽減されます。

そして、今の相続だけでなく、二次相続の対策にもつながりますので、専門家の相続代行サービスや、株式の分割手続き代行サービスなどを賢く利用して専門家のサポートを得ることも検討してみてください。

株の相続は手間がかかって大変ですよね。

月乃行政書士事務所では株の相続手続きももちろん代行しておりますので、すこしでも手間だなぁと感じた方はお気軽にお問い合わせください!