相続手続きをスムーズに進めるためには、必要書類を把握し、事前に準備することが大切です。この記事では、相続手続きに必要な書類の一覧から各書類の取得方法、効率的な手続きのポイントまで詳しく解説していきます。さらに遺産分割協議書のひな形や財産目録のひな形もご紹介します。

相続手続きを適切に行うことで、財産の分割や遺産管理が円滑に進み、トラブルを避けることができます。ぜひ、こちらの記事を参考に、スムーズな相続手続きができるように準備をしておきましょう。

相続手続きに必要な書類の一覧

相続手続きには、さまざまな書類が必要です。

法定相続人の確認に必要な住民票や戸籍の附票、そして遺産内容や財産評価に関わる書類があります。具体的な書類とその用途と取得方法は後述しますが、まずは揃えなければいけない書類を一覧で表にまとめました。

| 書類名称 | 取得場所 | 備考 |

|---|---|---|

| 被相続人の戸籍謄本(出生から死亡まで) | 市役所 | 必須 |

| 被相続人の住民票の除票(戸籍の附票) | 市役所 | 必須 |

| 相続人全員の現在戸籍 | 市役所 | 必須 |

| 相続人全員の住民票(戸籍の附票) | 市役所 | 必須 |

| 相続人全員の印鑑証明書 | 市役所 | 必須 |

| 名寄帳 | 不動産がある場所の市役所 | |

| 固定資産評価証明書 | 不動産がある場所の市役所 | |

| 不動産登記事項証明書 | 法務局 | |

| 銀行残高証明書 | 口座を開設している銀行 | |

| 証券残高証明書 | 口座を開設している証券会社 | |

| 未払配当金残高証明書 | 株主名簿管理人の信託会社 | |

| 財産目録 | 自分で作成するか専門家に依頼 | |

| 遺産分割協議書 | 自分で作成するか専門家に依頼 | |

| 相続関係説明図 | 自分で作成するか専門家に依頼 | 必須 |

主に相続手続きで必要となる書類は上記のとおりです。基本的な書類ですが13種類もありますね。

各書類の取得方法や、取得できる窓口、取得する流れなど詳しい説明をしていきます。

相続人を確定するための戸籍謄本と戸籍の附票など

まず相続が始まった段階で取得しなければいけない書類が、被相続人の出生から死亡まで連続した戸籍謄本です。相続するにあたり、法定相続人を確定する必要があるのですが、この被相続人の出生から死亡までの戸籍謄本を集めることで法定相続人を確定することができます。

厳密にいうと、法定相続人を確認するためには、相続人の現在戸籍も必要になります。その他に住民票や戸籍の附票も必要となることが多いので、戸籍謄本を集める際にあわせて住民票または戸籍の附票を取得しておいたほうが無難です。

法定相続人となる人は順番で決まっています。下記の記事で詳しく説明しておりますので、よろしければ参照ください。

戸籍の附票と住民票の違い

住民票は、相続人が現在どこに住んでいるかを示す住所確認の書類です。住民票は現在の住所しか載っていませんが、戸籍の附票は、相続人が過去にどのような住所や家族構成であったかを確認するための書類です。戸籍の附票は過去の住所も記載されているため、住所の履歴が確認できる書類です。

戸籍の附票は本籍のある市役所で取得することができます。住民票は住所地の市役所で取得できます。

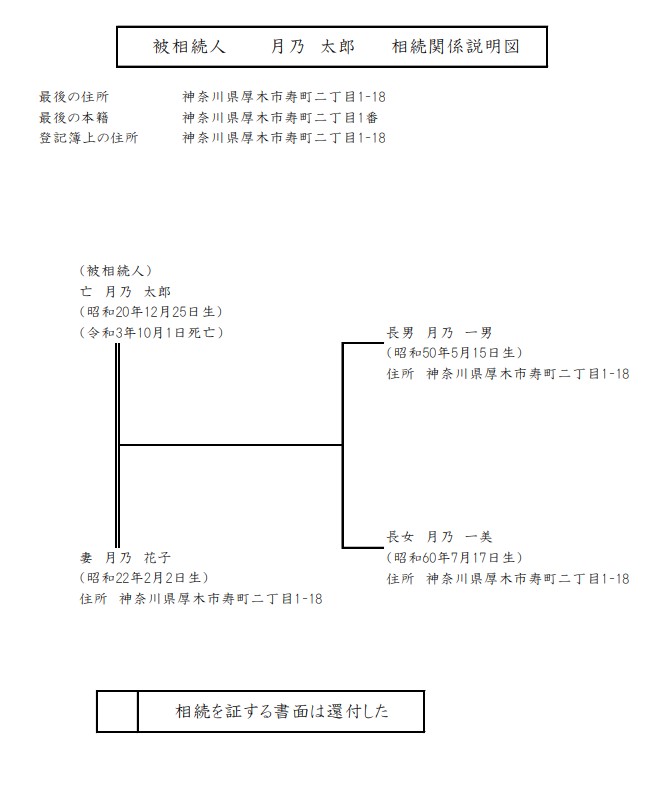

相続関係説明図(記載例あり)

被相続人と法定相続人の戸籍謄本などの書類が集まれば、法定相続人が確定しますので、その情報をもとに、相続関係説明図を作成します。作成方法はネットなどに記載がありますが、複雑な相続関係になると自分で作成するのはなかなか困難かもしれません。相続に関する専門家に依頼すれば作成してもらえます。

下記は相続関係説明図のサンプルです。とてもシンプルな夫婦、子2人の家族の内、父が他界した場合の例です。

相続人全員の印鑑証明書

印鑑証明書は遺産分割協議書に添付します。相続人全員の印鑑証明書が必要です。遺産分割協議書を作成しない場合でも、銀行の解約手続きなどにも必要となりますから、実印登録をしていない方は早めに登録しておくことをおすすめします。

相続人の中には海外に住んでいて実印登録ができない方もいるかと思います。その際には印鑑証明書の代わりに「サイン証明書」を日本大使館または日本領事館で取得する必要があります。

不動産の財産書類(名寄帳、固定資産評価証明書など)

不動産の財産調査に必要不可欠な、「名寄帳」と「固定資産評価証明書」を取得します。名寄帳と固定資産評価証明書は不動産のある市区町村で取得することができます。

固定資産税は不動産がある市区町村が徴収するため、市役所では不動産の所有者をまとめた書類を作成して保管しています。これが名寄帳です。また、その不動産の評価額に基づいて課税徴収しますから、固定資産評価証明書も併せて作成管理しています。

銀行・証券会社の残高証明書

亡くなった方に銀行口座がある場合には、死亡日時点で預貯金がいくらあったのかを確認する必要があります。その際に有効なものが残高証明書です。

銀行に口座保有者が亡くなったことを伝えて、死亡日時点の残高証明書を発行してもらいます。相続税の課税対象となるのは、この死亡日時点の価格となります。

銀行に保有者が死亡した旨を伝えると、銀行口座は凍結され、引き出しなどの取引はできなくなるため、残高証明書を取得する際にはご注意ください。

証券会社に口座をお持ちの方が亡くなった場合にも、残高証明書を取得します。株式を保有している場合には相続税の課税対象となる価格の参考評価額を算出してくれます。

株式未払配当金残高証明書

被相続人が株式を保有していた場合、未払配当金がないかどうかも確認します。株式未払配当金残高証明書は株主名簿管理人の信託会社に確認をします。

株主名簿管理人が分からない場合には、保有している「株式の名称」と「株主名簿管理人」をネットで検索すると簡単に調べることができます。

株の相続手続きは少し複雑なので、下記の記事で詳しく解説しております。株式を保有していた方の相続が発生した際には、下記の記事も参考にしてみてください。

遺産分割協議書

これまで集めてきた相続財産書類をもとに、遺産をどのように分けるかを相続人全員で話し合います。これを遺産分割協議といいます。その協議内容を紙にまとめたものが遺産分割協議書です。遺産分割協議書の内容に間違いがないことを各相続人が確認し、署名と実印を押印します。

遺産分割協議書は相続手続きに絶対に必要な書類ではありませんが、言った言わないなどの後の争いを防ぐ目的もありますので、作成することをおすすめしております。

不動産が遺産の中にあり、法定相続割合以外で分けるときには遺産分割協議書の提出が必須となります。

遺産分割協議書のひな形はこのページの下の方に記載しております。

亡くなった人の戸籍謄本の取り方

相続が始まり、何の手続きをするにせよ、被相続人の出生から死亡までの戸籍は必要となります。戸籍謄本がなければほとんどの相続手続きが行えませんので、必須の書類です。そして戸籍謄本は被相続人が亡くなった日以降に取得したものでなければならないため、死亡前に取得した戸籍謄本は取り直す必要があります。

戸籍謄本とひとくくりに言っておりますが、戸籍謄本には「除籍謄本、改正原戸籍」が含まれています。本来はその戸籍謄本の種類ごとに呼び方が変わっています。

除籍謄本とは?

除籍謄本とは、その戸籍に載っている人が結婚や離婚で転籍した場合や死亡したなどの理由で誰もいなくなってしまった状態の戸籍を指します。

改正原戸籍(かいせいはらこせき)とは?

改正原戸籍は、法律の改正によって新しい様式の戸籍に変わった時、それまで使われていた古い様式の戸籍のことを改正原戸籍と呼ばれます。改正原戸籍は、法改正によって除籍になった古い戸籍謄本ですよ。という意味になります。

明治から平成まで4回法律が改正されており、直近では平成6年に様式が変わっていますので、平成6年以降の戸籍は古い様式の戸籍=改正原戸籍となります。

亡くなった人の戸籍謄本と取得できる人は限られている

亡くなった方(被相続人)の戸籍謄本を取得できる人は、直系血族である祖父母、父母、子、孫と配偶者ですが、兄弟や甥姪が相続人の場合には兄弟や甥姪が取得することもできます。その他の人が戸籍謄本を取得する際には、委任状が必要となります。

亡くなった人の戸籍謄本の取り方

戸籍謄本は本籍地にありますので、被相続人の本籍地の市区町村役場に取りに行きます。郵送でも取得することができます。

本籍地が遠い場合には郵送で依頼するか専門家に依頼することをおすすめしておりますが、令和6年3月1日から、戸籍法の一部を改正する法律が施行されるため、本籍地の役所に行かなくても近くの市役所から戸籍謄本の請求ができるようになります。とても便利になりましたね!

戸籍法の一部を改正する法律について(令和6年3月1日施行)

https://www.moj.go.jp/MINJI/minji04_00082.html

・相続人が役所の窓口で請求する場合、身分証明書(運転免許証、マイナンバーカードなど)、本人確認ができる書類を持参します。手数料は現在の戸籍様式であれば450円で取得できますが、除籍謄本と改正原戸籍は750円の手数料がかかります。役所に備え付けの申請書に記入をして請求します。

・郵送で請求する場合、戸籍謄本等郵送請求書を役所のホームページからダウンロードして記入したもの。請求する人の本人確認書類のコピー、手数料分の定額小為替、切手を貼った返信用封筒を入れて郵送します。

請求する人の本人確認書類は運転免許証やマイナンバーカードを使用しますが、請求する人が被相続人の戸籍からすでに転籍していて、被相続人の戸籍に記載されていない場合には、請求者本人の戸籍謄本の送付が必要になる場合がありますから、事前に役所に確認しておいたほうが無難です。

定額小為替は郵便局で購入できます。取得できる戸籍謄本の枚数が分からないため、4,000円くらいを目安に入れておくと良いでしょう。使われなかった分はおつりとして定額小為替で返金してくれます。

なお、令和6年3月1日以降は、近くの役場で出生から死亡までの戸籍謄本を取得することができるようになりますが、郵送請求には対応していないようですので、窓口に行き取得する必要があります。

戸籍謄本を請求する際に、戸籍の附票または住民票の除票も一緒に請求するのが一般的です。

相続人全員の現在戸籍と住民票取得

相続人の現在の戸籍謄本も集めます。相続人本人が市役所で取得することはもちろん可能ですが、忙しい方などは代表相続人にお願いして取得してもらうこともあると思います。

中には疎遠になっている共同相続人がいる可能性もありますよね。その場合でも法定相続人であれば他の相続人の戸籍謄本を取得することができます。市役所でご自分が被相続人の法定相続人であることを示す必要がありますので、自分の戸籍謄本と被相続人の戸籍謄本を集めた後で請求することをおすすめします。

この際に住民票または戸籍の附票も併せて取得しておくと今後の手続きに利用できるため便利です。

相続人全員の印鑑証明書の取得

不動産の相続登記をするとき、銀行の解約をするとき、遺産分割協議書を作成したときなどに印鑑証明書が必要となります。実印登録をしていない相続人がいる場合には、相続が始まった段階で早めに登録しておきましょう。

印鑑証明書の取得のタイミングですが、遺産分割協議書に押印する直前が一番良いと思います。というのも、基本的に印鑑証明書の発行日は、遺産分割協議書に署名をする日付、またはそれ以前に取得したものでなくてはなりません。そしてあまりにも早く取得してしまうと、銀行の解約手続きの際に、6か月以内に発行した印鑑証明書の提出を求められることがあるため、場合によっては印鑑証明書の取り直しが必要になってしまう可能性があるためです。

遺産分割協議書にサインをする直前くらいに取るのが一番良いタイミングだと思います。

印鑑証明書の取得方法

実印を登録すると印鑑登録証という名前の付いたカードが付与されます。その印鑑登録証というカードを役所にもっていき、申請すれば発行してもらうことができます。また実印登録をしておけば、マイナンバーカードでも発行してもらえます。

マイナンバーカードがあればコンビニエンスストアでも印鑑証明書を発行することができます。手数料は自治体によって異なりますが、大体300円前後となります。

海外在住で印鑑証明書がない方(サイン証明取得)

相続人が海外に住んでいて、日本で印鑑登録をしていない場合などには、印鑑証明書の代わりにサイン証明というものを発行することで、印鑑証明書の代わりにすることができます。

サイン証明とは、その名の通りサイン(署名)が間違いなく本人によってなされたものであるという証明をしてもらい、発行してもらう書類です。

日本には印鑑の文化がありますが、海外では印鑑の文化はなく、大体の国が署名を使いますよね。なので印鑑の代わりに署名でも本人がサインしたことを証明してもらえれば印鑑証明書と同じ扱いをしてもらえます。発行するには海外の日本大使館や領事館で手続きを行います。

日本国内でもサイン証明書を取得することができます。日本で取得する際には公証役場や商工会議所などで発行してもらうことができます。

名寄帳と固定資産評価証明書の取得

名寄帳と固定資産評価証明書は相続財産である不動産がある場所の市役所に請求します。資産税課といった名称の窓口で請求できます。

請求には身分証明書(運転免許証、マイナンバーカード、保険証)などが必要となります。手数料は1通あたり300円程度であることが多いです。

遠方の場合には郵送でも請求することができます。戸籍謄本の取得と同様に手数料分の定額小為替と返信用封筒、申請書を同封して送ります。

名寄帳とは?

名寄帳を取得すれば、被相続人がその市内に所有している不動産の一覧が手に入ります。

名寄帳は固定資産税を課税するために市区町村が管理している不動産の所有者名簿のようなものです。市町村は固定資産税を徴収しなくてはなりませんから、その市内にある不動産の所有者を名寄帳を使って管理しています。

もし亡くなった方がA市に複数の不動産を所有しているようだけれど、詳細が分からないときなどに名寄帳を見れば一目瞭然で所有している不動産が分かります。

ただし、A市内の不動産情報しかわかりませんので、A市のほかにB市にも不動産がある場合にはB市にも名寄帳を請求する必要があります。

固定資産評価証明書とは?

固定資産評価証明書は、不動産の資産評価額が記載された書類です。不動産の相続登記(登記の名義変更)をする際に固定資産評価証明書が必要となりますので、取得しておきましょう。

固定資産評価証明書は毎年4月に更新されます。被相続人が亡くなった年度末である3月までに不動産登記手続きができるのであれば良いのですが、うまく手続きが進まずに、翌年度の4月に手続きをすることもあると思います。その際には翌年度の固定資産評価証明書も取得する必要があります。

固定資産評価証明書に記載のある評価額ですが、建物の場合はこの書類に記載された評価額が相続税評価額となります。

土地は固定資産税の評価額ではなく路線価や倍率方式といった別の評価方法をとっているため、相続税評価額の計算は注意が必要です。評価額計算は下記の記事で詳細を解説していますので、参考にしてみて下さい。

不動産の登記事項証明書の取り方

名寄帳を取得すれば被相続人が所有していた不動産が分かります。その情報をもとに法務局で登記簿謄本(登記事項証明書)を取得します。取得方法はいくつかありますのでご紹介します。

- 法務局の窓口で請求する

- 郵送で請求する

- オンラインで請求する

登記事項証明書を請求する際には、地番と家屋番号などが必要となります。これは通常の住所とは異なる場合があるので、取り寄せた名寄帳に記載されている通りに申し込めば大丈夫です。

登記事項証明書は窓口で請求するよりもオンラインで請求したほうが手数料が安く、法務局もオンライン取得を奨めています。「登記ねっと」での利用登録が必要ですが登録してしまえばとても便利です。

下記のリンクから申請システムに飛ぶことができます。

銀行・証券残高証明書の取得方法

亡くなった方の保有している銀行口座の銀行で発行を依頼します。窓口での申請のほかに郵送でも請求できる金融機関がほとんどです。どこの金融機関もほとんどが下記の書類の提出を求められます。

- 被相続人の出生から死亡までの連続した戸籍謄本

- 手続きをする人が相続人であることが分かる戸籍謄本

- 手続きをする人の印鑑証明書(発行から6か月以内のところが多い)

- 手続きをする人が遺言執行者、相続財産管理人などの場合は、その権利が確認できる書類

金融機関によって、印鑑証明書の期限が異なったり、必要書類が増える場合がありますので、事前に各金融機関に確認をしておきましょう。

財産目録の作成方法(ひな形)

ここまで財産の証明書をいくつか集めてきました。ここまで集めた書類をもとに財産目録を作成します。財産目録は遺産のすべてを記載して、一覧にします。

財産目録の明確なフォーマットはありませんが、財産目録に記載されている内容をもとに相続人全員で遺産分割協議をしますので、可能な限り明確にしておくと良いでしょう。

不動産の情報は登記事項証明書に記載の内容を書けば大丈夫です。

相続財産目録 第1,不動産 1,土地 所 在 〇〇県〇〇市〇丁目 地 番 〇番〇 地 目 宅地 地 積 〇〇平方メートル 2,建物 所 在 〇〇県〇〇市〇丁目 家屋番号 〇番〇 種 別 居宅 構 造 木造瓦葺2階建 床 面 積 1階〇〇平方メートル 2階〇〇平方メートル 第2, 預貯金 1,〇〇銀行 〇〇支店 普通口座 口座番号 〇〇〇〇 金額〇〇〇〇〇円 2,〇〇銀行 〇〇支店 定期口座 口座番号 〇〇〇〇 金額〇〇〇〇〇円 第3, 株式・投資信託 1,〇〇証券 種 別 株式 銘 柄 N株式会社 数 量 500株 2,▲証券 種 別 投資信託 銘 柄 〇〇オープン 数 量 369,369口 作成年月日 令和 年 月 日 記入者氏名 月乃 太郎 印

遺産分割協議書の書き方(ひな形)

遺産分割協議書は相続人全員で話し合った結果を書面にまとめ、全員が署名と実印の押印をして、各1通ずつ保管します。相続人の全員が遺産分割内容に合意している証明書となりますので、不動産や銀行などの遺産分割手続きの際に提出が求められます。

先述したとおり、銀行の解約手続きなどでは提出が必須となる書類ではありませんが、不動産を法定相続割合以外で登記するためには提出が必須となります。

遺産分割協議書は書き方に明確な決まりはありませんが、被相続人の氏名や死亡日、住所などの基本的な情報と、遺産の詳細と、その分け方が明確に指定されている必要があります。そして相続人全員の署名と実印の押印が必要となります。

一般的な遺産分割協議書の書き方の例をご紹介します。

遺産分割協議書(ひな形)

遺産分割協議書 被相続人 :月乃太郎 本籍地 :〇〇県〇〇市〇〇 最後の住所:〇〇県〇〇市〇〇 生年月日 :昭和4年4月25日 死亡年月日:令和4年10月1日死亡 被相続人月乃太郎の遺産相続につき、相続人全員で遺産分割協議を行った結果、次のとおり分割することに合意した。 1.以下の不動産は相続人Aが相続する。(不動産評価額は〇年度固定資産評価証明書より) (1)土地 所 在 ○○県○○市○○ 地 番 ○○番○ 地 目 宅地 地 積 ○○.○○平方メートル (2)建物 所 在 ○○県○○市○○ 家屋番号 ○○番○ 種 類 居宅 構 造 木造瓦葺2階建 床 面 積 ○○.○○平方メートル 2.以下の預金その他一切の権利については相続人Bが相続する。 ○○銀行○○支店 定期預金 口座番号○○○○○○○ ○○銀行○○支店 普通預金 口座番号○○○○○○○ ただし口座名義人はいずれも被相続人月乃太郎 上記協議の成立を証するため、本協議書○通を作成し、各相続人が署名押印のうえそれぞれ1通ずつ所持する。 令和〇年〇月〇日 相続人A 署名 実印 相続人B 署名 実印

必要書類の取り方や流れが分からないなど、質問があればお役所や金融機関など、手続きをするところに質問すると、丁寧におしえてもらえますので、不安なことがあれば相談してみることをおすすめします。

車やバイクの相続に必要な書類

車の相続の際には、車の査定票を取る必要があります。これは相続税の算出の際にも必要になります。中古車買い取り業者などで車の査定をしてもらい、車の査定票を取得しておきます。

車の相続に関して、詳しく下記の記事で解説していますので、よろしければ参考にしてみてください。

まとめ

ここまで一般的な相続に必要となる書類を細かく解説してきました。多くの書類が市役所などの役所で取得することが可能ですが、お忙しい中これらの書類を集めるのはなかなか根気がいるとは思います。

分からないことなど質問があればお役所は丁寧に教えてくれますので、何かあったら質問をしてみると意外とすんなり解決することができます。

月乃行政書士事務所では、相続手続きをまるっと代行するサービスも提供しておりますので、相続に時間や労力をかけたくない方や、ちょっと難しさを覚えていらっしゃる方はぜひお気軽にお問い合わせください。相談は無料で行っております。